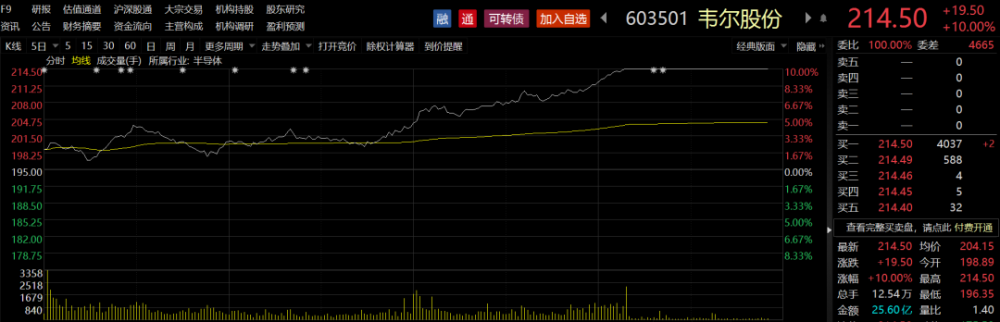

16日下午,半导体板块拉升走强,其中韦尔股份涨停。

韦尔股份15日接受机构调研时表示,随着自动驾驶等级提升,单车使用的CIS(CMOS图像传感器)数量从原先的1-2颗提升至10余颗,车载CIS即将迎来量价齐升。

此外,在原有欧美系主流汽车品牌之外,韦尔股份车载产品如今大量导入国内传统汽车品牌及造车新势力方案,同时在日韩等车企方面也获突破。其直言,在不久的将来,汽车会成为手机之后(公司的)第二大业务市场。

同时,台积电、三星也将目光投向了CIS愈发高涨的需求。

据BusinessKorea周一报道,三星电子首次提出扩大成熟制程产能的设想,计划今年着手扩产,以应对因长期供应短缺的CIS产能需求,在扩大客户的同时提高收益能力。

台积电今年资本开支已拉升至400亿-440亿美元,其中10%-20%同样将用于成熟特殊制程扩产。有设备厂商指出,台积电瞄准的下游市场中,便包含CIS领域。

汽车领域成CIS增长最快市场

总体来说,汽车、智能手机、安防、元宇宙都是CIS的主要驱动市场。据Yole测算,2025年CMOS摄像模组市场有望达570亿美元,其中CIS规模为242亿美元,占42.46%。

其中,在全球汽车电动化、智能化大潮下,车载CIS像素及单车搭载的摄像头数量大幅提升,汽车领域有望成为CIS增长最快的市场。中泰证券预计,2025年全球车载CIS市场规模将达480亿元,2020-2025年复合增速达21%。

文初韦尔股份调研纪要内容也印证了这一市场的需求向好。同时,公司本周在互动平台透露,车载800万像素CIS产品已经实现量产交付,这款传感器提供的高清晰度和范围以及集成的 ASIL-C 功能对于ADAS和L3级以上自动驾驶汽车等“至关重要”,已在较多车型方案上获得导入,数量与价值量双双稳步提升。

同时,中泰证券上述报告强调,汽车CIS认证周期长,一般为2-3年,准入门槛较高,厂商进入汽车供应链后将获得长期稳定的订单,新进入者难以实现份额挤占。

智能手机摄像头则是CIS需求的“传统”驱动力。CIS对手机照片像素数及图像效果有着决定性影响,随着手机摄像头像素逐步提升,高端CIS需求也水涨船高。

韦尔股份前述调研纪要显示,在不同价格区间的安卓智能手机上,公司“都有着不错的市场份额”,且高阶像素产品占手机CIS营收比例持续提升;

A股另一家CIS厂商格科微也在15日披露业务进度。其200万-800万像素CIS产品已广泛应用于国内外多家知名手机品牌,供销两旺;1600万像素产品已通过验证,2022年下半年有望取得客户订单;3200万及以上像素产品已进入工程样片内部评估阶段。

值得一提的是,韦尔股份还提及,“元宇宙”同样离不开CIS,后者是实现AR/VR领域应用场景的核心芯片之一。

从市场竞争格局来看,索尼、三星、韦尔股份旗下豪威科技是全球CIS三大龙头。Counterpoint预计,2022年索尼市占率可达39.1%、三星24.9%、豪威科技12.9%;另外,其后排名依次包括格科微(4.7%)、安森美(4.5%)、SK海力士(3.6%)、意法半导体(2.5%)和思特威(2.3%)。

*博客内容为网友个人发布,仅代表博主个人观点,如有侵权请联系工作人员删除。